Kendisiyle Regresyon ve Yürüyen Ortalama (Autoregression, Moving Average)

Bir zaman serisi rasgele yürüyüşe (random walk) sahipse \(t\) anındaki değeri önceki rasgele hareketlerin birleşimiydi. Diğer alternatif bir serinin {} arada gürültü olmadan bağlantılı olmasıdır. Bu her iki yaklaşımı genelleştirerek ARIMA formunda gösterebiliriz. İlk önce AR formuna bakalım; Birinci seviyede kendisiyle regresyon (autoregression, first order) AR(1)’dır [1, sf. 23],

\[ y_t = c + \phi y_{t-1} + \epsilon_t \qquad (1) \]

Daha yüksek seviyeler AR(p) olarak gösterilir,

\[ y_t = c + \phi_1 y_{t-1} + \phi_2 y_{t-2} + ... + \phi_p y_{t-p} + \epsilon_t \]

Bu durumda \(t\) anındaki değer önceki \(t-1,..,t-p\) anındaki değerlerle (belli oranlar üzerinden tabii) artı gürültüye eşittir.

Bir diğer zaman serisi yürüyen ortalama (moving average) serisidir, bu tür seriler \(t\) anını önceki gürültülerin bir ortalaması olarak gösterir. Dikkat, önceki tüm gürültüleri olduğu gibi toplamıyoruz, belli sayıdaki önceki gürültüleri belli ağırlıklar üzerinden topluyoruz. Birinci seviyede bu seriler MA(1) olarak tanımlanır,

\[ y_t = \mu + \epsilon_t + \theta \epsilon_{t-1} \]

Daha yüksek seviyeleri MA(q) olarak tanımlarız,

\[ y_t = \mu + \epsilon_t + \theta_1 \epsilon_{t-1} + .. + \theta_q \epsilon_{t-q} \]

Pratikte pür birer AR(p) ya da MA(q) serisini tanımlamak zordur, çoğunlukla ikisinin bir karışımı olan ARMA(p,q) serileri test edilir (ya da daha genel olarak, ARIMA)(p,d,q). Ek I sembolü modele bir diferansiyel etkisi sağlıyor, bu eke göre eğer farkı alınmış seri bir ARMA modeli oluyorsa bu model ARIMA kabul ediliyor. Mesela ilk farklar \(d=1\) için \(y_t - y_{t-1}\) modeli ARMA ise, bu model ARIMA’dır [4, sf. 92].

Rasgele yürüyüş bu genel formda gösterilebilir, rasgele yürüyüş ARIMA(0,1,0) modelidir.

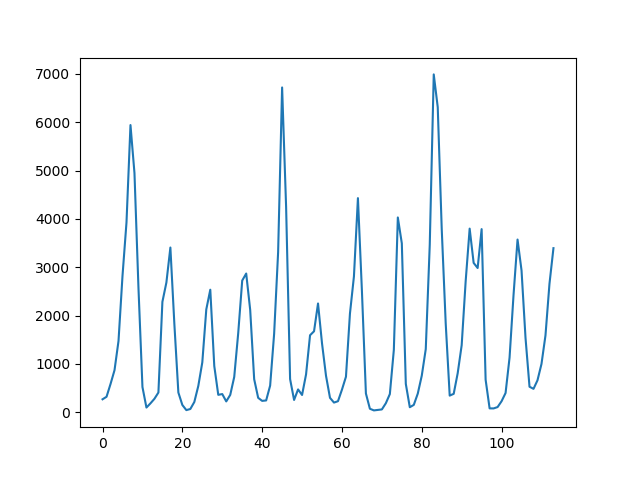

Daha odaklı bir örnek olarak Lynx verisine bakalım [2, sf. 727],

import pandas as pd

import statsmodels.api as sm

df = pd.read_csv('../tser_015_stoc/lynx.csv')df.x.plot()

plt.savefig('tser_ar_01.png')

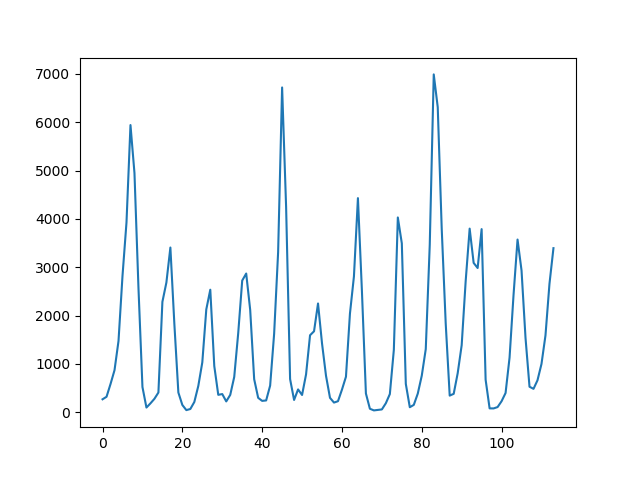

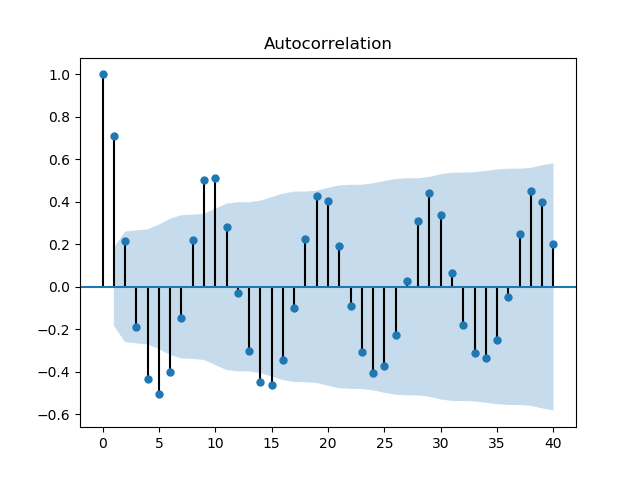

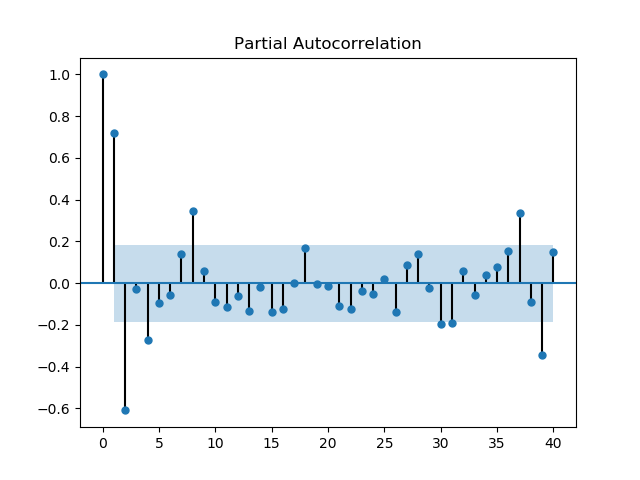

Çıplak gözle bakıldığında zaman serisinde 10 senelik kuvvetli bir periyot olduğunu görüyoruz. Acaba hangi ARIMA serisi, hangi \(p,q\) parametreleri üzerinden Lynx’i modelleyebilir? Bunun için önce bir kendisiyle korelasyon (autocorrelation) ACF ve kısmi kendisiyle korelasyon PACF analizi yapmak faydalı olabilir. PACF, aynen ACF gibi, seriyi bir ya da daha fazla geriye kaydırarak kendisiyle olan korelasyonunu inceler, ama bunu diğer tüm diğer kaydırılmış serilerin etkisini çıkartarak yapar, böylece gerideki belli bir \(t-n\) noktasının etkisi daha açık olarak görülebilir.

import statsmodels.api as sm

sm.graphics.tsa.plot_acf(df.x.values.squeeze(), lags=40)

plt.savefig('tser_ar_02.png')

sm.graphics.tsa.plot_pacf(df.x, lags=40)

plt.savefig('tser_ar_03.png')

ACF/PACF grafiklerinde mavi bölge dışına taşan noktalar istatistiki olarak önemli demektir. ACF’te 10 senelik periyot açık şekilde görülüyor. Hangi evre gecikmesi (lag) daha önemli? PACF grafiğinde 2. evrede güçlü bir negatif korelasyon görülüyor, 1 ve 8’de güçlü pozitif korelasyonlar var, ve 4’te yine negatif.

Şimdi belli ARIMA modellerini test edelim, modelleri birbiri ile kıyaslamak için AIC istatistiğini kullanacağız, daha düşük AIC daha iyi demektir. Ama ondan önce bir AR modelinin nasıl veriye uydurulduğunu düşünelim; (1)’deki formülde \(y_t\) ve \(y_{t-1}\) arasında lineer bir ilişki görüyoruz. Bu durumda bu iki veri noktasının bir lineer regresyona verirsek, \(\phi\) değeri bu regresyondan ortaya çıkacaktır. Regresyonun işlemesi için veri noktalarının bir aşağı kaydırırız, ve bu kaydırılmış değeri asıl değer ile regresyona sokarız,

import statsmodels.formula.api as smf

df['x_lag1'] = df.x.shift(1)

print (df[['x','x_lag1']].head(6), '\n')

results = smf.ols('x ~ x_lag1', data=df).fit()

print (results.params)

print ('aic', results.aic) x x_lag1

0 269 NaN

1 321 269.0

2 585 321.0

3 871 585.0

4 1475 871.0

5 2821 1475.0

Intercept 454.151675

x_lag1 0.719712

dtype: float64

aic 1907.7277269856995Şimdi bir ARIMA paketi ile aynısını yapalım,

from statsmodels.tsa.arima.model import ARIMA

model10 = ARIMA(df.x, order=(1,0,0))

model_fit = model10.fit()

print(model_fit.summary()) SARIMAX Results

==============================================================================

Dep. Variable: x No. Observations: 114

Model: ARIMA(1, 0, 0) Log Likelihood -960.496

Date: Mon, 08 Sep 2025 AIC 1926.992

Time: 09:41:29 BIC 1935.201

Sample: 0 HQIC 1930.324

- 114

Covariance Type: opg

==============================================================================

coef std err z P>|z| [0.025 0.975]

------------------------------------------------------------------------------

const 1538.0176 518.209 2.968 0.003 522.346 2553.689

ar.L1 0.7173 0.078 9.155 0.000 0.564 0.871

sigma2 1.214e+06 1.21e+05 10.011 0.000 9.77e+05 1.45e+06

===================================================================================

Ljung-Box (L1) (Q): 21.87 Jarque-Bera (JB): 35.50

Prob(Q): 0.00 Prob(JB): 0.00

Heteroskedasticity (H): 1.70 Skew: 0.81

Prob(H) (two-sided): 0.10 Kurtosis: 5.20

===================================================================================

Warnings:Sonuçlar oldukça yakın (gerçi kesi farklı -niye?-, ama katsayı daha önemli).

En İyi Model?

AR, ARIMA, MA, onların dereceleri arasında bir seçim yapmak gerekiyor. Önce sırf AR deneyelim,

res = []

res.append(ARIMA(df.x, order=(1,0,0)).fit())

res.append(ARIMA(df.x, order=(2,0,0)).fit())

res.append(ARIMA(df.x, order=(3,0,0)).fit())

res.append(ARIMA(df.x, order=(4,0,0)).fit())

res.append(ARIMA(df.x, order=(5,0,0)).fit())

res.append(ARIMA(df.x, order=(6,0,0)).fit())

for x in res: print (x.df_model+1, x.aic)4 1926.9924398325463

5 1878.0406372333928

6 1879.9789477534478

7 1874.2668130645723

8 1875.3543450306533

9 1876.9445293129488En iyi model AR(4) olarak gözüküyor. Şimdi sadece MA olarak bakalım,

lynx = df.x

%R -i lynx

%R model01<-arima(lynx,order=c(0,0,1))

%R model02<-arima(lynx,order=c(0,0,2))

%R model03<-arima(lynx,order=c(0,0,3))

%R model04<-arima(lynx,order=c(0,0,4))

%R model05<-arima(lynx,order=c(0,0,5))

%R model06<-arima(lynx,order=c(0,0,6))

%R -o res res <- AIC(model01,model02,model03,model04,model05,model06)

print (res) df AIC

model01 3 1917,947

model02 4 1890,061

model03 5 1887,770

model04 6 1888,279

model05 7 1885,698

model06 8 1885,230

Bu AIC’ler AR’dekilerden yüksek. Belki bir \(p,q\) kombinasyonu daha iyidir? En iyi p olan \(p=4\)’u tutalım, ve diğer \(q\)’leri test edelim,

lynx = df.x

%R -i lynx

%R model40<-arima(lynx,order=c(4,0,0))

%R model41<-arima(lynx,order=c(4,0,1))

%R model42<-arima(lynx,order=c(4,0,2))

%R model43<-arima(lynx,order=c(4,0,3))

%R -o res res<-AIC(model40,model41,model42,model43)

print (res) df AIC

model40 6 1874,222

model41 7 1875,351

model42 8 1862,435

model43 9 1880,432

Görülüyor ki hareketli ortalama ekine hiç gerek yok, çünkü en iyi AIC \(q=0\) için. Ya farklı diferansiyeller, yani ARIMA’nın I’si?

lynx = df.x

%R -i lynx

%R model400<-arima(lynx,order=c(4,0,0))

%R model401<-arima(lynx,order=c(4,1,0))

%R model402<-arima(lynx,order=c(4,2,0))

%R model403<-arima(lynx,order=c(4,3,0))

%R -o res res<-AIC(model400,model401,model402,model403)

print (res) df AIC

model400 6 1874,222

model401 5 1890,961

model402 5 1917,882

model403 5 1946,143

Diferansiyele de ihtiyaç yok, en iyi diferansiyel \(d=0\). En düşük AIC 1874.22, ve AR’ın gecikmeli evresi 4, ve hiçbir hareketli ortalama ve diferansiyle ihtiyaç yok. \(p=4\) deyince tabii ki \(t\) anının \(p-1,..,p-4\) ile alakası olması hali, yani \(t\) anı kendinden önceki 4 nokta ile ilişkide olacaktır. Bu ilişkiler gecikmeli sadece evre 2’deki kısmı korelasyonu değil, 4’teki kısmı korelasyonu da dikkate almak zorundadır yani.

Oynaklık (Volatility) ve GARCH Modelleri

ARCH İngilizce autoregressive conditional heteroskedasticity kelimelerinden geliyor, yani kendisiyle regresyonda olan koşullu değişen varyans serileri. GARCH ise genelleştirilmiş ARCH demektir. Şimdiye kadar gördük ki getiri \(r_t\)’ler (returns) tipik olarak \(N(0,\sigma^2)\)’den gelmektedir. Fakat finans zaman serilerinde çoğunlukla oynaklığın, matematiksel olarak varyansın zamana göre değişebildiği görülmektedir, varyans \(h_t\) belli noktalarda farklı olabilmektedir, hatta belli oynaklık blokları (volatility regions) olabilmektedir. Daha önce ARIMA’nın MA kısmında \(t\) anındaki gürültünün önceki zaman noktalarındaki gürültünün bir ortalaması olduğunu görmüştük, burada varyans da bir trend ve kaymaya (drift) sahip olabilmektedir.

ARCH(1) modeli

\[ y_t = \phi + e_t \]

\[ e_t \sim N(0,h_t) \]

\[ h_t = \alpha_0 + \alpha_1 e_{t-1}^2 \]

olarak gösterilir. \(\phi,\alpha_0,\alpha_1\) veriden hesaplanacaktır, ya da simulasyon durumunda dışarıdan belirlenecektir.

ARCH(q) modeli üstteki formül üzerinde basit bir uzatma yapar,

\[ h_t = \alpha_0 + \alpha_1 e_{t-1}^2 + ... + \alpha_1 e_{t-q}^2 \]

GARCH

Matematiksel olarak GARCH(p,q) \(p=1,q=1\) modeli, yani GARCH(1,1)

\[ h_t = \omega + \alpha_1 e_{t-1}^2 + \beta_1 h_{t-1}\]

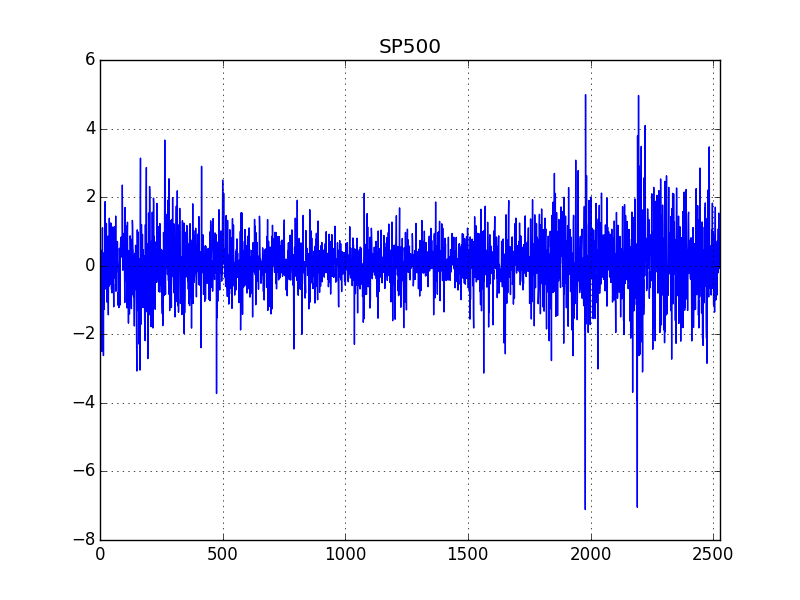

GARCH(1,1) olduğu farzedilen bir finans serisinin parametrelerini

bulmak için R tseries paketi kullanılabilir. Veri S&P

500 tüm 90’li yılların düzeltilmiş (adjusted) kapanış fiyatlarını

içeriyor, getiri hesabı için \(\ln

(P_t/P_{t-1})\) ya da \(\ln (P_t) -

\ln(P_{t-1})\) yapıyoruz, ve bu getiriler üzerinde

garch parametrelerini hesaplıyoruz.

import pandas as pd

dfsp500 = pd.read_csv('SP500.csv')

ret = np.log(dfsp500['Adj Close']).diff()*100.

ret = ret.fillna(0)from arch import arch_model

am = arch_model(ret)

res = am.fit(update_freq=5)

print (res.summary())Iteration: 5, Func. Count: 37, Neg. LLF: 503856629.4052248

Iteration: 10, Func. Count: 67, Neg. LLF: 3032.10088603183

Iteration: 15, Func. Count: 92, Neg. LLF: 3032.061301641462

Optimization terminated successfully (Exit mode 0)

Current function value: 3032.061301641112

Iterations: 15

Function evaluations: 92

Gradient evaluations: 15

Constant Mean - GARCH Model Results

==============================================================================

Dep. Variable: Adj Close R-squared: 0.000

Mean Model: Constant Mean Adj. R-squared: 0.000

Vol Model: GARCH Log-Likelihood: -3032.06

Distribution: Normal AIC: 6072.12

Method: Maximum Likelihood BIC: 6095.46

No. Observations: 2528

Date: Mon, Sep 08 2025 Df Residuals: 2527

Time: 09:42:31 Df Model: 1

Mean Model

============================================================================

coef std err t P>|t| 95.0% Conf. Int.

----------------------------------------------------------------------------

mu 0.0588 1.466e-02 4.014 5.975e-05 [3.010e-02,8.755e-02]

Volatility Model

=============================================================================

coef std err t P>|t| 95.0% Conf. Int.

-----------------------------------------------------------------------------

omega 5.4768e-03 3.144e-03 1.742 8.155e-02 [-6.861e-04,1.164e-02]

alpha[1] 0.0517 1.700e-02 3.041 2.356e-03 [1.838e-02,8.501e-02]

beta[1] 0.9421 1.858e-02 50.694 0.000 [ 0.906, 0.979]

=============================================================================

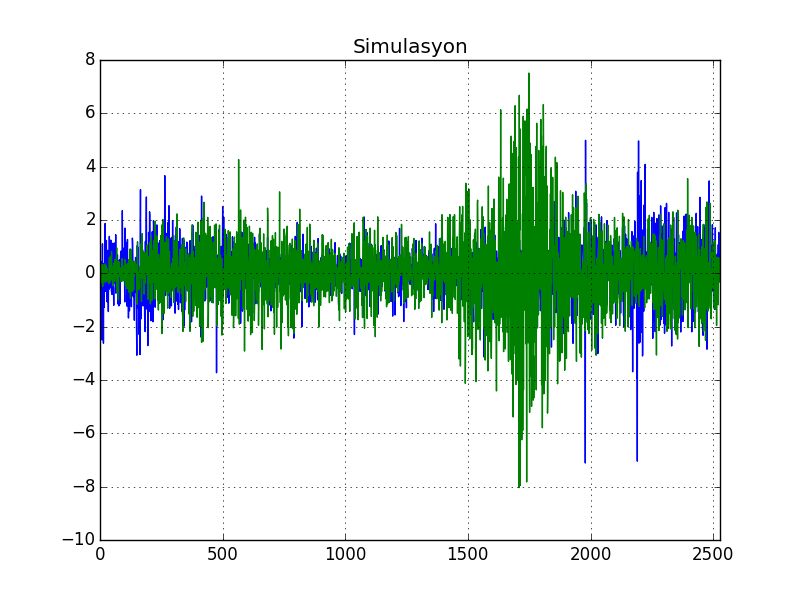

Covariance estimator: robustBu parametreler acaba doğru mu? Parametreler ile verinin kendisinin üretmeye uğraşalım. \(\phi=0\) kabul edersek, \(y_t = e_t\) olarak alabiliriz,

np.random.seed(1)

import pandas as pd

N = len(dfsp500)

alpha0=0.0048

alpha1=0.05

beta1 = 0.946773

y = np.zeros(N)

h = np.zeros(N)

w = np.random.standard_normal(N)

for i in range(1,N):

h[i] = alpha0 + alpha1 * (y[i-1]**2) + beta1 * h[i-1]

y[i] = w[i] * np.sqrt(h[i])Gerçek veriyi ve simulasyonu yan yana iki grafikte basalım,

dfsp500['SP500'] = ret

dfsp500['simulasyon'] = y

dfsp500['SP500'].plot()

plt.title('SP500')

plt.savefig('tser_ar_04.png')

dfsp500['simulasyon'].plot()

plt.title('Simulasyon')

plt.savefig('tser_ar_05.png')

Bir serinin değişen varyansa sahip olup olmadığını anlamak için bir istatistiki test [3, sf. 355] Breusch-Pagan testi,

import numpy as np

import statsmodels.api as sm

import scipy as sp

def breusch_pagan_test(y,x):

x = np.asarray(x)

results=sm.OLS(y,x).fit()

resid=results.resid

n=len(resid)

sigma2 = sum(resid**2)/n

f = resid**2/sigma2 - 1

results2=sm.OLS(f,x).fit()

fv=results2.fittedvalues

bp=0.5 * sum(fv**2)

df=results2.df_model

p_value=1-sp.stats.chi2.cdf(bp,df)

return round(bp,6), df, round(p_value,7)Lynx verisi üzerinde uygulayalım,

import pandas as pd

import breusch

dflynx = pd.read_csv('../tser_015_stoc/lynx.csv');

print (breusch.breusch_pagan_test(dflynx.x, np.array(range(len(dflynx)))))(0.429236, 1.0, np.float64(0.6677515))En sondaki değer p-değeridir, 0.05’ten düşüklük varyansın sabit olduğu hipotezinin reddedildiği anlamına gelir, yani değişen varyans durumu vardır. Üstteki sonuçta tezi reddedemedik, demek ki Lynx verisinde varyans değişmiyor.

Basit Yürüyen Ortalama

Kabaca bir zaman serisini pürüzsüzleştirmenin (smoothing) en basit yolu basit bir yürüyen ortalama almaktır. Bir pencere büyüklüğü tanımlarız, bu pencereyi zaman serisinin üzerine koyarız, içine düşen tüm noktaların ortalamasını alırız, ve pencereyi bir yana kaydırarak işlemi tekrarlarız. Tüm zaman serisi için bu yapılınca elimize bir ortalama geçmiş olur,

Yani \(x_1,..,x_t\) zaman serisi için

\[ y_t = \frac{1}{k} \sum_{n=0}^{k-1} x_{t-n} = \frac{x_t + x_{t-1} + ... + x_{t-k+1}}{k} \]

Burada hiç ağırlık kullanmadık, yani pencere içinde veri noktalarının bazılarına daha fazla, bazılarına daha az ağırlık vermedik. Daha doğrusu ağırlık kullandık, ama tüm noktalara ‘1’ ağırlığı verdik ve bu sebeple k tane ‘1’ ağırlık verilmiş toplamı \(k\)’ye böldük. Fakat ‘1’ yerine farklı ağırlıklar da verebilirdik, mesela \(w_1,w_2,..\) ki ağırlık toplamı 1 olacak şekilde,

\[ y_t = w_1x_t + w_2x_{t-1} + ... + w_kx_{t-k+1} \]

Ağırlıkların toplamı 1, fakat 1 ile bölmeyi göstermeye gerek yok.

Ya da \(0 < \alpha < 1\) olacak şekilde, tüm zaman serisini kullanarak (pencere yok), ağırlıkları \((1-\alpha)\)’nin katları olacak şekilde ayarlarsak,

\[ y_t = \frac{x_t + (1-\alpha)x_{t-1} + (1-\alpha)^2x_{t-2} + ... } {1 + (1-\alpha) + (1-\alpha)^2 + ...} \]

Üstteki hesaba üstel ağırlıklı yürüyen ortalama (exponentially weighted moving average -EWMA-) deniyor. Verinin tamamı kullanılır, ağırlıklar \(x_1\)’e kadar gider. 0 ile 1 arasındaki değerler, ve onların gittikçe artan üstelleri ile çarptığımız için yakın zamandaki verilerin ağırlığı fazladır, eskiye gittikçe hızlı bir şekile bu etki azalmaya başlar. Eğer \(1-\alpha=0.2\) ise mesela, önce \(0.2\), sonra \(0.2^2=0.04\), ardından \(0.2^3=0.008\), küçülmenin ne kadar hızlı olduğunu görüyoruz.

Ayrıca bölende olan ifadelerin başlangıcı 1 oranı \(1-\alpha\) olan bir geometrik seri olduğunu görelim, bkz [9], o zaman bölen \(\frac{1}{1-(1-\alpha)}\)’a yani \(\frac{1}{\alpha}\)’ya eşittir,

\[ y_t = \frac{x_t + (1-\alpha)x_{t-1} + (1-\alpha)^2x_{t-2} + ... } {\frac{1}{\alpha}} \]

\[ = [ x_t + (1-\alpha)x_{t-1} + (1-\alpha)^2x_{t-2} + ... ] \alpha \]

Üstteki hesabı özyineli yapmak ta mümkündür, türetmeye devam edersek,

\[ = \alpha x_t + [(1-\alpha)x_{t-1} + (1-\alpha)^2x_{t-2} + ... ]\alpha \]

\[ = \alpha x_t + (1-\alpha) [x_{t-1} + (1-\alpha)x_{t-2} + ... ]\alpha \]

\(\alpha\) ile çarpılan köşeli parantezdekiler \(y_{t-1}\)’in ta kendisi. O zaman özyineli ifade şu olur [8, sf. 502],

\[ y_t = \alpha x_t + (1-\alpha) y_{t-1}\]

Etkili Örneklem Büyüklüğü

EWMA hesabı en son değerlere ağırlık verir ve eskiler bir süre sonra unutulur. Acaba bu “en son” ve “eski” kavramlarını bir şekilde somut hale getirebilir miyiz? Bu mümkün, üstte kullanılan \(\alpha\) değeri ile bir etkili örneklem büyüklüğü (effective sample size) hesaplamak mümkün, yani EWMA’nın bir nevi önceden tanımlı pencere içinde etkili bir hareket eden ortalama (moving average) gibi işlediğini düşünebiliriz, ve bu sanal EWMA penceresinin büyüklüğü, \(N_{eff}\) diyelim, hesaplanabilir. Gördük ki,

\[ y_t=\frac{x_t+(1-\alpha)x_{t-1}+(1-\alpha)^2x_{t-2}+\cdots}{1+(1-\alpha)+(1-\alpha)^2+\cdots}. \]

Bölen geometrik seri olduğu için \(\frac{1}{\alpha}\).

O zaman \(k\) anındaki normalize edilmiş ağırlık

\[ w_k=\alpha(1-\alpha)^k,\qquad k=0,1,2,\dots, \]

Elimizde bir tahmin edici \(\hat{\mu}\) olsun,

\(\hat\mu=\sum_i w_i x_i\), ki \(\sum_i w_i=1\) ve birbirinden bağımsız, tıpatıp aynı \(x_i\)’lar için \(Var(x_i)=\sigma^2\), o zaman \(Var(\hat\mu)=\sigma^2\sum_i w_i^2\).

Bu durumda şöyle bir hesap ta yapılabilir \(Var(\bar x)=\sigma^2/N\), ki bu örneklem ortalaması (ve onun varyansı).

Şimdi şu soru sorulur, “hangi \(N\) penceresi (yani \(N_{eff}\)) için ağırlıklı ortalama, basit averaj ile aynı varyansa sahiptir?”. Bunun için son iki formülü birbirine eşitleyip \(N_{eff}\) için çözeriz,

\[ \sigma^2\sum_i w_i^2 = \frac{\sigma^2}{N_{\text{eff}}} \quad\Rightarrow\quad N_{\text{eff}}=\frac{1}{\sum_i w_i^2}. \]

\(w_k\) formülü ile açalım,

\[ \sum_{k=0}^\infty w_k^2 = \sum_{k=0}^\infty \alpha^2(1-\alpha)^{2k} = \alpha^2\sum_{k=0}^\infty \big((1-\alpha)^2\big)^k = \alpha^2\cdot\frac{1}{1-(1-\alpha)^2}. \]

\(1-(1-\alpha)^2 = 1 - (1 - 2\alpha + \alpha^2) = 2\alpha - \alpha^2\) olduğu için,

\[ \sum_{k=0}^\infty w_k^2 = \frac{\alpha^2}{2\alpha-\alpha^2}=\frac{\alpha}{2-\alpha}. \]

\[ N_{\text{eff}} \equiv \frac{1}{\sum w_k^2} = \frac{2-\alpha}{\alpha} = \frac{2}{\alpha}-1. \]

Yani \(\alpha\)’dan yola çıkarak onun kabaca tekabül ettiği basit pencereli ortalama hesabının pencere büyüklüğünü bulmuş oluyoruz.

Enflasyon

Fiyat seviyesinin (CPI) kendisiyle alakalı bir seri oldugu bilinir, bu mantıklı çünkü ekonomik psikolojisi açısından yüksek fiyat seviyesi daha yüksek fiyatlara gidişi tetikleyebilir. Alışverişte yüksek fiyatlar görüyorsam ben de kendi müşterimden daha yüksek fiyatlar istemeye başlayabilirim. Bu kendisiyle korelasyonu veride nasıl buluruz? Durbin-Watson testi var,

import pandas as pd

cpi = pd.read_csv('cpi.csv',index_col=0)import statsmodels.formula.api as smf

from statsmodels.stats.stattools import durbin_watson

inf = np.log(cpi)

results = smf.ols('CPIAUCNS ~ 1', data=inf).fit()

print (durbin_watson(results.resid))9.222098132626552e-05Düşük bir değer kendisiyle korelasyon varlığının işareti olabilir. Not: Bu istatistik normal regresyon paketleri tarafından çoğunlukla rapor edilir çünkü basit regresyonun önkabulü kendisiyle korelasyon olmadığıdır, bu sebeple DW korelasyon varlığına işaret ediyorsa analizci için bu önemli bir sinyal olmalı.

Durbin-Watson istatiği 0 ile 4 arasında bir değere sahiptir, 0 ile 2 arasındaki değerler pozitif kendisiyle korelasyonun, 2 ile 4 arası negatif kendisiyle korelasyonun işaretidir. Tam 2 değeri korelasyon yok demektir.

Bir diger test Ljung-Box testi,

import statsmodels.tsa.stattools as tsa

acf,ci,q,pvalues = tsa.acf(results.resid, nlags=4, alpha=95,qstat=True, adjusted=True)

print (acf)

print (pvalues)[1. 0.99585547 0.99164499 0.98737151 0.98305291]

[1.02286496e-121 5.63735022e-239 0.00000000e+000 0.00000000e+000]P-değerlerinin hepsinin 0.05’ten küçük olması kendisiyle korelasyon varlığı için bir işaret daha.

Kaynaklar

[1] Pfaff, Analysis of Integrated and Co-Integrated Time Series

[2] Crawley, The R Book

[3] Hilpisch, Python for Finance

[4] Shumway, Time Series Analysis with Applications in R

[5] Carter Hill, Principles of Econometrics

[6] Metcalfe , Introductory Times Series with R

[8] McKinney, Pandas Reference Documentation, 0.17.1

[9] Bayramlı, Diferansiyel Denklemler, Seriler